فيديو: ولي العهد مولاي الحسن يترأس بمكناس افتتاح الدورة الـ17 للمعرض الدولي للفلاحة

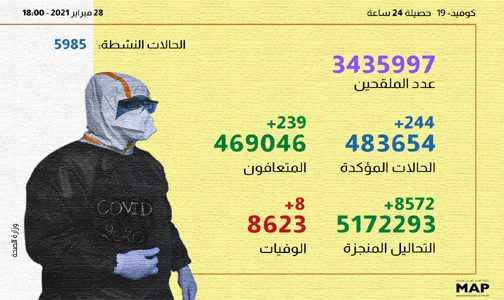

وهناك على العموم استبشار ببروز تجربة متميزة في مجال التمويلات التشاركية، ستخول إدماج فئة لا يستهان بها من المجتمع المغربي في النظام الاقتصادي الوطني، والتي لها قناعات تجعلها تعرض عن اللجوء للخدمات المالية للأبناك التقليدية.

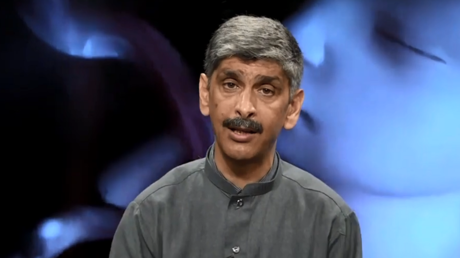

وفي هذا الصدد، يقول رئيس الجمعية المغربية للاقتصاد الإسلامي، عبد السلام بلاجي، في تصريح لوكالة المغرب العربي للأنباء، إن مجمل التوقعات الواردة في دراسات واستطلاعات أنجزتها مؤسسات وطنية وأجنبية مهتمة بالمالية الإسلامية، تؤكد أن زبناء الأبناك التشاركية سيمثلون ما بين 10 إلى 15 في المئة من بين مجموع زبناء الأبناك عموما في المغرب.

كما تشير بعض الدراسات لمؤسسات دولية مهتمة بهذا المجال إلى أن هذه الأبناك ستستوعب ما بين 8 إلى 10 ملايير دولار من الأموال خلال السنوات الثلاثة الأولى من بداية اشتغالها، حسب السيد بلاجي الذي قال إن هذه الأرقام تبقى تقديرية، لكنها تؤشر بوضوح على الإقبال الكبير الذي يتوقع أن تحظى به التمويلات الجديدة في المملكة.

وتوقعت الوكالة العالمية للتنقيط (فيتش راتين) في يونيو الماضي بأن تشهد الودائع التي سيتم جمعها من قبل الأبناك التشاركية بالمغرب، ارتفاعا يتراوح بين 5 و10 في المائة، معتبرة أن آفاق نمو الأبناك التشاركية بالمغرب، تبدو إيجابية، ذلك أن الودائع تمثل نحو 70 في المائة من تمويل القطاع البنكي.

كما تتوقع الوكالة تطورا سريعا في بداية عمليات الأبناك التشاركية بالمغرب، على غرار ما حدث في تركيا وإندونيسيا، مشيرة إلى أن هذه المنتوجات البنكية تتيح للزبناء الولوج إلى باقة متكاملة من الخدمات.

وأبرز رئيس الجمعية أن هذا الإقبال ستكون له بالضرورة آثار حميدة على الرواج المالي والنشاط الاقتصادي بصفة عامة في المغرب، قائلا إن تنويع مصادر التمويل للمشاريع، خاصة تلك الصغرى والمتوسطة، واجتذاب زبناء جدد سيساعد على تحقيق ادخار جديد في هذه البنوك واستغلال هذه الأموال في تمويل الاستثمارات التي تساهم بدورها في إنعاش التشغيل.

بدوره، يوضح أستاذ المالية البديلة بجامعة محمد الخامس بالرباط، منصف بن الطيبي، في تصريح مماثل، أن معاملات البنوك التقليدية تقوم على القرض، بينما تتنوع طرق التمويل عبر البنوك التشاركية من خلال نوعين من المعاملات، أحدهما المعاملات المبنية على المشاركة واقتسام الأرباح والخسائر ضمن علاقة شراكة بين الطرفين، والآخر المعاملات المبنية على البيوع.

وأبرز أن هناك انتظارات كبيرة جدا لدى المواطنين في ما يتعلق بتمويل السكن في ظل وجود فئة من المجتمع ترفض التعامل بالفائدة البنكية في تملك السكن، مشيرا إلى أن التمويلات الجديدة تعطي عدة إمكانيات ليختار كل شخص التمويل المناسب حسب احتياجاته، ضمن معاملات ستسهر لجنة شرعية وطنية على أن تكون مطابقة للشريعة الإسلامية.

من جهة أخرى، أشار السيد بن الطيبي إلى انتظارات أخرى كثيرة من هذه البنوك تتعلق بمساهمة أكبر في تحمل المخاطرة في تنفيذ المشاريع الاقتصادية، مقارنة بالبنوك التقليدية، لأن جوهر فلسفة هذه البنوك قائم على تقاسم الأرباح والخسائر مع زبنائها. ففي البنوك التقليدية، تقتصر العلاقة على القرض الذي يلزم فيه الزبون بتسديد المبلغ المقترض بفوائده بغض النظر عن نجاح أو فشل المشروع مستقبلا، في حين يهتم البنك التشاركي بدراسة واختيار المشروع الذي يكون فيه الربح مضمونا أكثر للطرفين، “ضمن إطار تعاقدي جديد ستكون نتائجه بلا شك إيجابية على الفرد والمؤسسة البنكية والمجتمع”، حسب الأستاذ الجامعي.

من جهة أخرى، أكد السيد بن الطيبي على أهمية أموال الودائع، التي توظفها البنوك التقليدية عادة في القروض، والتي ستستثمرها البنوك التشاركية في الاقتصاد الوطني ضمن عملية مضاربة ستتقاسم فيها جزءا من الأرباح مع زبنائها من أصحاب الودائع، سواء من الأفراد أو الشركات التي تدخر في السيولة.

وخلص إلى أن مجموعة من الأموال التي كانت خارج الدورة الاقتصادية ستدخل إليها بشكل رسمي، كي لا تبقى في إطار القطاع غير المهيكل وغير الشفاف الذي لا تستفيد منه مالية الدولة من الناحية الضريبية. وبخصوص العلاقة المستقبلية المرتقبة بين الأبناك التقليدية ونظيرتها التشاركية، يعتبر عبد السلام بلاجي أنها ستكون، من جهة، علاقة تكامل تكمن أهميتها في تنويع عروض وخيارات التمويل أمام الزبناء سواء في مجال الاستهلاك أو الاستثمار، ومن جهة أخرى، علاقة تنافسية.

وأوضح في هذا الصدد، أن وجود ثماني مؤسسات بنكية، خمسة أبناك تشاركية وثلاثة أبناك تعمل بنوافذ للمنتوجات التشاركية، سيؤدي إلى تنافسية بينها لاجتذاب الزبناء وتجويد الخدمات وتقديم المنتوجات بأفضل الأسعار الممكنة، قائلا إنه “في حال احترام قواعد الجودة والمنافسة، سنكون بصدد تنافسية هامة جدا سيستفيد منها القطاع البنكي والمالي وسيكون لها وقع إيجابي على المستهلك والاقتصاد المغربي“.

أما السيد بن الطيبي، فيرى أنه ما دامت البنوك التشاركية المنتظرة هي وليدة البنوك التقليدية الموجودة، سواء من خلال شراكات مع أبناك إسلامية أو بفتح نوافذ خاصة للمنتوجات التشاركية، يصعب التكهن ما إن كانت هذه البنوك ستشجع التمويل التشاركي أو التقليدي أو ستفتح مجالا كبيرا للمنافسة وفرص الاختيار أمام الزبناء، معتبرا أن “العلاقة بين نوعي البنوك ستراعي بالضرورة الحفاظ على المصالح القائمة اليوم في القطاع“. وعموما، يرى هذا الخبير في المالية البديلة أنه لا مجال لمقارنة التجربة القادمة بتجربة التمويلات البديلة التي انطلقت في 2007 وأبانت عن محدوديتها بالنظر لتكلفتها الكبيرة مقارنة مع التمويلات التقليدية، خاصة أنها جاءت في محيط غير مناسب لها، قائلا “اليوم هناك قوانين ملائمة تسمح بممارسة التمويل التشاركي بكل ظروف نجاحه، وبالتالي فإن التكلفة لا يمكن أن تكون سوى معقولة”، خاصة في التمويلات المبنية على البيوع، بما فيها تمويل السكن. ويتوقع الخبير أن تركز البنوك على المدى القصير على التمويلات المبنية على البيوع التي ستخول هامش ربح قريبا من الفائدة البنكية المعهودة حاليا، في حين ستتأخر في التمويل المبني على المشاركة إلى حين الاستعداد له بشكل أفضل.

وكان بنك المغرب قد وافق على إحداث بنوك تشاركية من طرف كل من القرض العقاري والسياحي بشراكة مع بنك قطر الدولي الإسلامي (أمنية بنك الذي أطلق في ماي الماضي)، والبنك المغربي للتجارة الخارجية لإفريقيا بشراكة مع المجموعة السعودية البحرينية دلة البركة (بنك التمويل والإنماء)، والبنك الشعبي المركزي مع المجموعة السعودية غايدنس (بنك اليسر)، والقرض الفلاحي للمغرب بشراكة مع المؤسسة الإسلامية لتنمية القطاع الخاص التابعة للبنك الإسلامي للتنمية (البنك الأخضر).

وأعلن التجاري وفابنك عن بنكه المتخصص في التمويلات التشاركية “بنك الصفاء” الذي تمتلك المؤسسة رأسماله بالكامل والذي أعلن، يوم الخميس الماضي بالدار البيضاء، عن إطلاق حملة تواصلية مؤسساتية، تستهدف التعريف بالقيم الأساسية لعمل البنك.

وستعتمد ثلاثة أبناك أخرى نوافذ للتمويلات التشاركية هي البنك المغربي للتجارة والصناعة، ومصرف المغرب، والشركة العامة.